No início de 2024, entrou em vigor a Lei 14.754/23 que estabelece a implementação do regime de come-cotas para os fundos exclusivos. Esta lei prevê a cobrança de imposto sobre a rentabilidade duas vezes ao ano – de 20% para investimentos de curto prazo (até um ano de aplicação) e de 15% para investimentos de longo prazo.

A isenção da cobrança do come-cotas era uma das principais vantagens dos fundos exclusivos até o final de 2023, já que o imposto só era recolhido caso o investidor realizasse resgates. Com isso, tais investimentos se tornaram menos atrativos, abrindo espaço para outras possibilidades.

Diante dessa situação, os planos de previdência complementar passaram a ganhar destaque. De acordo com dados apurados pela ANBIMA, a nova tributação proporcionou a captação de cerca de R$ 11 bilhões pela previdência privada nos primeiros três meses de 2024. É importante lembrar que essa tributação não incide em fundos exclusivos ligados a classe de previdência, visto que esses se enquadram em outra categoria.

Previdência Complementar: uma alternativa atraente

A informação mais importante que você precisa saber é que a Previdência Complementar permanece sem a cobrança de come-cotas, uma alternativa de substituição para investimentos com natureza de poupança de longo prazo. Por esta razão, deve ocorrer cada vez mais a migração dos investidores para os fundos de previdência complementar.

É com base nesse cenário que os planos de previdência oferecidos pela Quanta se tornam ainda mais atraentes quando comparados ao mercado. Além de fornecer a segurança de um plano fechado com contas individuais, nossos planos possuem as menores taxas de administração e contam com o benefício do diferimento fiscal. Ou seja, não há a cobrança de come-cotas, tanto na fase de acumulação quanto na fase de recebimento dos recursos.

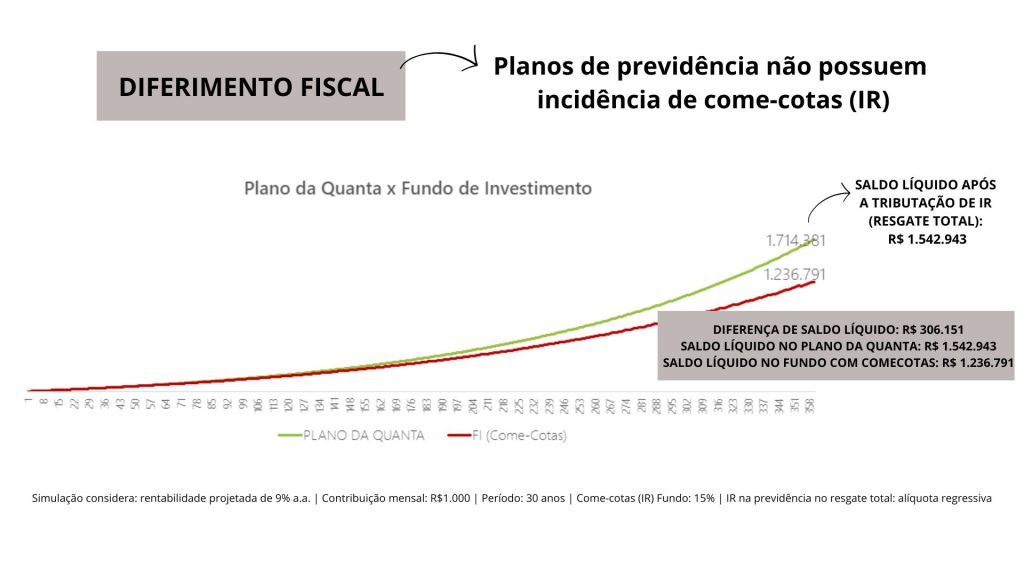

Para visualizarmos o impacto da tributação de come-cotas sobre o patrimônio investido, a simulação abaixo mostra a evolução do patrimônio de um investidor ao aplicar em um plano de previdência da Quanta, em contrapartida a aplicação em um fundo exclusivo não previdenciário.

Com base no gráfico acima podemos perceber como o resultado no longo prazo é bastante diferente entre as duas categorias. Considerando o mesmo período de investimento e as mesmas condições de aportes, a diferença do saldo líquido seria de R$ 306.151.

A isenção do come-cotas, juntamente com o benefício da dedução fiscal de até 12% da renda bruta anual – para quem declara Imposto de Renda no modelo completo – permite que o investidor se beneficie de uma maior acumulação de saldo durante o período de investimento.

Os valores que seriam tributados via come-cotas são mantidos no saldo do participante e os valores que seriam tributados na declaração anual de Imposto de Renda, podem ser reinvestidos no plano de previdência. Essas ações, a longo prazo, intensificam o poder dos juros compostos, potencializando ainda mais o saldo dos participantes no futuro.

Lembre-se: a tranquilidade do seu futuro depende das escolhas do presente. Faça uma consultoria personalizada e gratuita com nossos profissionais e conheça as vantagens do maior Plano de Previdência do segmento!