Uma das principais metas da Quanta Previdência é rentabilizar com segurança os investimentos de longo prazo de nossos mais de 140 mil participantes. A rentabilidade é um dos pilares para a formação de reservas adequadas para proporcionarem rendas no futuro, ela é o prêmio para o esforço de poupança de cada pessoa e pode ser muito diferente nos diversos tipos de investimentos.

Acompanhe nesse artigo: a nossa performance ao longo dos anos, entenda como conseguimos ser destaque no mercado de previdência com retornos superiores à média de mercado e claro, como foram os resultados do desafiador ano de 2021.

A Quanta, nos planos administrados, disponibiliza 3 perfis de investimentos com objetivos de risco e retorno diferentes, para atender aos objetivos e expectativas de cada participante.

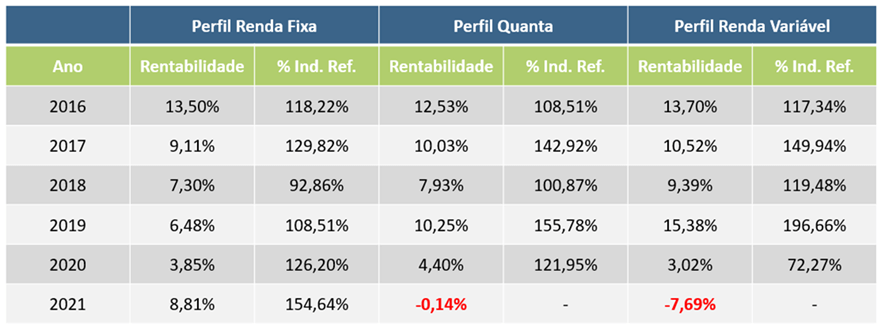

Na tabela abaixo, demonstramos os resultados bem acima dos índices de referência ao longo dos anos, com consistentes desempenhos que trazem as margens necessárias para que os participantes possam passar pelos períodos de instabilidades econômicas, como no ano de 2021, com a tranquilidade de que a visão de longo prazo traz.

Para os participantes conservadores, vale ressaltar o resultado expressivamente positivo do perfil Renda fixa, onde a estratégia de investimento adotada pela Quanta ao longo de muitos anos, conseguiu em um ano tão desafiador, com taxa de juros no início do ano em 2% e taxa média de 4,4%, entregar um resultado de 8,81% ou 200% do CDI. Esse resultado equivalente a 155% do seu índice de referência. O índice de referência é o objetivo que a Quanta estabelece para cada um dos perfis, que no caso do Perfil Renda Fixa é de CDI+1,25% para este ciclo.

Os perfis com renda variável, em 2021, tiveram seus resultados impactados pelo segmento e acentuada queda do Ibovespa, principal indicador da bolsa brasileira. No entanto, sabemos que todo investimento neste segmento requer longo prazo para geração de resultados e conseguimos ano a ano demonstrar eficiência para que os números de uma janela de curto prazo não tenham efeito no resultado consistente do longo prazo.

Quando comparamos os resultados dos últimos 12 meses, com as médias de mercado dentre as categorias com mesma relação de risco, segundo dados disponíveis na CVM (www.cvm.gov.br), destacamos que o perfil renda fixa ocupa o primeiro lugar no ranking de fundos previdenciários com perfil de investimento conservador e os perfis Quanta e Renda Variável estão entre os top 10 de mercado.

Porque 2021 foi um ano difícil para os investimentos, em especial renda variável?

O ano iniciou com muito otimismo nos mercados por conta da retomada da cadeia produtiva e da vacinação que começou a ganhar força. A esperança era de que a pandemia terminasse e a vida fosse aos poucos voltando ao “normal”. A taxa de juros estava no menor patamar já visto no Brasil, o Ibovespa atingiu também sua pontuação recorde de 130 mil pontos e com todos os estímulos monetários dados pelos bancos centrais do mundo todo o cenário parecia muito favorável a uma retomada intensa. Na realidade, as coisas foram bem diferentes.

O ano finalizou sem uma solução permanente para a pandemia com a inclusão de pelo menos 2 novas variantes que causaram pânico e apreensão aos mercados. No Brasil, uma série de agravantes contribuíram negativamente para o resultado de várias classes de ativos de riscos, causando frustração em muitos investidores. A inflação terminou o ano muito acima da meta, fazendo com que o banco central subisse os juros muito além do planejado pelo FOCUS (relatório do banco central que resume as expectativas de mercado) no início do ano. As reformas não andaram, o cenário fiscal piorou consideravelmente com os auxílios emergenciais, o teto de gastos foi ultrapassado e isso tudo depreciou as principais ações do mercado levando o Ibovespa a fechar 2021 com uma queda de 11,92% em um ano onde a maioria das empresas, inacreditavelmente, reportaram resultados excelentes.

Também foi preciso lidar com o fato de as bolsas mundiais como S&P (bolsa dos estados unidos), Dow Jones e Nasdaq terem não só fechado no positivo (S&P em 36,26%; Dow Jones em 26,89%; e Nasdaq em 35,98%) como também terem batido recordes históricos de suas máximas. Importante aqui citar que a Quanta capturou parte desse resultado dos investimentos no exterior, somente a estratégia de renda variável exterior da Quanta, alcançou desempenho próximo ao MSCI (mede a performance das ações globais) de 21,82% em 2021.

Na Quanta, nossa missão na gestão de investimentos é a preservação de capital através da diversificação, para que em anos desafiadores como esse, não sejamos afetados drasticamente por estar concentrado em apenas uma classe de ativos. O Portfolio de investimentos, contempla uma diversidade de estratégias, que consequentemente reduzem a volatilidade e o risco, tais como renda fixa, multimercado, ações, exterior e imobiliários, realizadas por Assets especialistas em cada segmento, como Oceana, Somma Investimentos, Quantitas, Capitania, Claritas, Franklin Templeton, que administram os fundos da Quanta.

O propósito é entregar resultados consistentes com segurança, preservação de capital e diversificação instantânea, buscando sempre a melhor relação risco e retorno nos investimentos.