Se você ainda acha que previdência privada é só “para quando se aposentar”, está deixando passar uma das ferramentas mais versáteis e eficientes para atingir objetivos financeiros de longo prazo. A verdade é simples: previdência é investimento. E dependendo do seu perfil, pode render mais que fundos tradicionais — com vantagens que vão além da rentabilidade.

Previdência como investimento: estratégia de quem quer fazer o dinheiro trabalhar melhor

Enquanto muitos ainda tratam a previdência como um cofrinho distante, investidores atentos já perceberam que ela pode (e deve!) ser usada como uma carteira de investimento — e com benefícios fiscais únicos no mercado. Seja para trocar de carro, fazer uma viagem internacional, garantir o futuro dos filhos ou construir independência financeira, os planos da Quanta se adaptam aos seus planos de vida.

Rentabilidade: o tempo ao seu favor

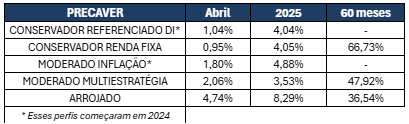

Você sabia que 7 em cada 10 fundos de renda fixa conservadores do mercado entregaram menos de 85% do CDI nos últimos 12 meses? É o que mostra um levantamento do InfoMoney. Em contraste, veja como performaram os perfis do Plano Precaver, da Quanta Previdência:

🔎 Para comparação, no mesmo período de 60 meses:

• CDI acumulado: 55,3%

• Poupança: 41,6%

• IPCA: 36,4%

• Ibovespa: 62,4%

Para investidores que priorizam segurança e estabilidade, o Perfil Conservador Referenciado DI é uma excelente escolha. Este perfil investe em títulos públicos indexados à taxa de juros e crédito bancário de qualidade elevada, buscando acompanhar o CDI.

Nos últimos 12 meses, o perfil entregou uma rentabilidade de 11,68%, equivalente a 105% do CDI no mês de abril. Quando olhamos a janela de 60 meses, a projeção é ainda melhor, 66,7% de rentabilidade, superior até a Ibovespa no mesmo período de análise. Isso demonstra a eficácia em proporcionar retornos consistentes, com um diferencial importante: sem come-cotas e com total flexibilidade para portabilidade, o que potencializa os resultados líquidos no longo prazo.

Outro estudo mostrou que, entre 379 fundos de previdência analisados, apenas 44% superaram o CDI em 2023, sendo que alguns apresentaram retornos negativos, evidenciando a importância de avaliar cuidadosamente as taxas cobradas porque são elas que correm os retornos dentro desse tipo de investimento.

Outro destaque recente é o perfil Moderado Inflação. Se você já sentiu no bolso como R$50 compram cada vez menos, sabe bem o impacto da inflação. Esse perfil foi criado justamente para isso: preservar seu poder de compra ao longo do tempo, com aplicações majoritárias em títulos públicos indexados à inflação, as famosas NTN-Bs

Desde o seu lançamento, o Moderado Inflação já acumulou 8,99% de retorno, superando a inflação do mesmo período (5,50%) — ou seja, cumprindo exatamente o papel para o qual foi criado: proteger e valorizar o patrimônio real dos participantes.

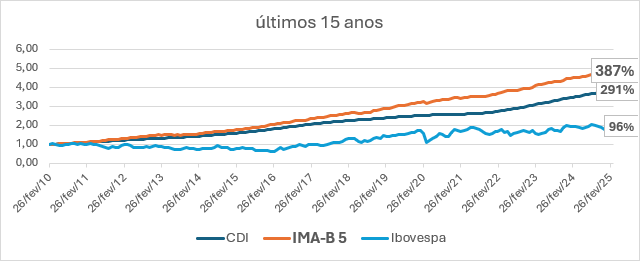

Para quem tem um perfil de investidor com foco em segurança e crescimento real, essa é uma excelente escolha. O benchmark do perfil é o IMA-B 5, índice que acompanha o desempenho de títulos públicos atrelados à inflação com vencimento de até 5 anos — e que tem se mostrado historicamente eficiente para quem busca equilíbrio entre proteção e retorno.

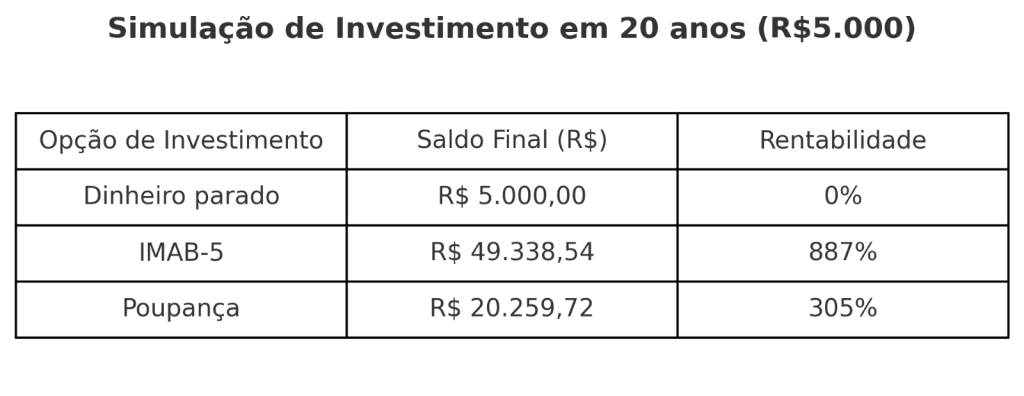

Vamos a um exemplo na prática?

Se você tivesse investido R$5.000 há 20 anos, como estaria esse montante acompanhando o IMAB-5 e na poupança?

Nos últimos 20 anos, a inflação acumulada foi de 195%. Isso significa que R$1 de 2004 vale apenas R$0,34 hoje. Ou seja, se o seu dinheiro ficou parado, ele perdeu mais de dois terços do seu valor real.

É por isso que investir com inteligência vai muito além de guardar: é preciso escolher aplicações que protejam o seu poder de compra ao longo do tempo. Investimentos atrelados à inflação, como o perfil Moderado Inflação, são compatíveis com pessoas que desejam ver seu patrimônio crescer sem perder valor frente ao custo de vida.

Importante: antes de investir, faça o teste de perfil disponível no nosso app. Ele vai te mostrar com precisão quais estratégias combinam com o seu momento e objetivos. Tomar decisões alinhadas ao seu perfil é o primeiro passo para investir com mais segurança, sucesso e tranquilidade.

6 vantagens que só a previdência oferece

1. Taxas justas que valorizam seu investimento

Nada de taxas escondidas ou abusivas. Os planos da Quanta não cobram taxa de carregamento e mantêm uma taxa de administração extremamente competitiva:

- 0,25% ao ano para os planos Precaver e Prevcoop

- 0,48% ao ano no plano Cooprev

Para comparar: a média dos planos de previdência aberta no mercado gira em torno de 1,5% ao ano. No longo prazo, essa diferença pode significar milhares de reais a mais no seu saldo.

2. Sem come-cotas: mais rendimento real para você

Enquanto fundos tradicionais sofrem a “mordida do Leão” duas vezes por ano (maio e novembro), nos planos da Quanta não há cobrança semestral de imposto sobre os rendimentos. Isso significa: mais rentabilidade líquida acumulada ao longo do tempo, especialmente em estratégias de médio e longo prazo.

3. Benefício fiscal que vira saldo na sua conta

Em nossos planos, você pode deduzir até 12% da sua renda bruta anual no Imposto de Renda. Para quem declara no modelo completo, isso representa uma vantagem poderosa que, ano após ano, ajuda a turbinar o crescimento do seu patrimônio.

4. Sucessão sem burocracia: mais autonomia e agilidade

Na previdência da Quanta, você não precisa de inventário para que seus beneficiários recebam os recursos. Basta cadastrar os nomes e as porcentagens no próprio aplicativo. Você pode atualizar esses dados sempre que quiser — com total autonomia, em poucos segundos. Isso garante agilidade, economia e tranquilidade em momentos delicados.

5. Aportes flexíveis e liberdade total para portabilidade

Invista como quiser: com aportes mensais, esporádicos ou portando recursos de outras instituições, inclusive na fase de recebimento, onde você pode continuar fazendo aportes para aproveitar os benefícios fiscais e manter o crescimento do seu saldo.

6. Proteção familiar integrada à sua previdência

Além de construir patrimônio, você pode contratar cobertura por invalidez total e/ou permanente ou morte por valores acessíveis. É uma forma de garantir tranquilidade financeira para quem você ama — com adesão simples e sem burocracia.

Investir com inteligência é investir com estratégia

A previdência vai muito além da aposentadoria. Ela é uma forma inteligente de organizar o presente e construir o futuro, com benefícios reais, e até superiores a muitas opções encontradas no mercado.

Fale com a gente e contrate, planeje seu futuro com quem realmente quer cuidar dele.